Guía del formulario W-4 del IRS

Comprensión del formulario W-4 del IRS: una guía completa

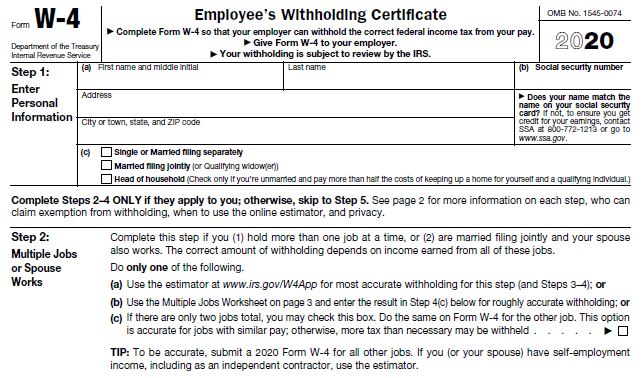

El formulario W-4 “Certificado de retención del empleado” es un documento utilizado por los empleados en los Estados Unidos que determina cuánto impuesto federal se debe retener de sus salarios. El formulario W-4 se completa al comenzar un nuevo trabajo, pero también se puede actualizar en cualquier momento a medida que cambia la situación financiera del empleado.

Aquí encontrará información clave sobre el formulario W-4:

- Propósito del formulario: El W-4 permite a un empleador calcular con precisión cuánto impuesto federal sobre la renta debe retenerse del salario de un empleado.

- Información personal: El formulario solicita información básica como nombre, dirección, estado civil y número de Seguro Social.

- Deducciones y Créditos: Un empleado puede declarar diversas deducciones y créditos que afectan el monto del impuesto sobre la renta que le será retenido de su salario.

- Cambios de vida: El formulario debe actualizarse en caso de cambios de vida como matrimonio, divorcio, nacimiento de un hijo o cambios en los ingresos.

- Optimización de impuestos: completar el formulario W-4 correctamente puede ayudar a los empleados a evitar retenciones excesivas, lo que a su vez puede aumentar sus cheques de pago netos. Sin embargo, retener muy poco puede resultar en que tenga que pagar impuestos adicionales cuando presente su declaración de impuestos anual.

El formulario W-4 es una herramienta clave en la gestión de las finanzas personales, ya que ayuda a los empleados a adaptar sus retenciones de impuestos a sus necesidades y circunstancias individuales.

Cómo completar correctamente el formulario W-4: consejos y trucos

Si acaba de comenzar un nuevo trabajo y se pregunta cómo completar el formulario W4, aquí le explicamos cómo hacerlo. El formulario W4 del IRS controla cuánta retención se realiza en sus cheques de pago. No controla tu salario. Si intenta manipular su formulario W4 para que su cheque de pago sea mayor, solo tendrá que devolverlo al momento de declarar impuestos.

Si la forma en que completa su formulario W4 resulta en un reembolso extra grande del IRS, esa tampoco es una buena planificación financiera porque simplemente le está dando su dinero al IRS sin ningún motivo y no lo recuperará hasta que presente su declaración de impuestos federales sobre la renta. Le está dando al IRS un préstamo sin intereses. Es su dinero, entonces, ¿por qué debería entregárselo al IRS solo porque no completó su formulario W4 correctamente?

Un reembolso del IRS no es un regalo del IRS; es su dinero el que debería haber tenido en su cheque de pago todo el tiempo. Si necesita retener en exceso para obtener un gran “bono” de reembolso del IRS cada año, entonces probablemente debería tomar una clase de planificación financiera o hablar con alguien que pueda aclararle las cosas. ¡Estás perdiendo dinero al hacer esto!

¿Es usted realmente cabeza de familia?

Jefe de hogar significa que usted paga más de la mitad de las facturas de una casa. Para los compañeros de cuarto, declararse cabeza de familia no es realmente lo que el IRS tenía en mente. Sin embargo, si pagó más de la mitad del costo de mantener una casa (alquiler, servicios públicos, comida que se come en casa, etc.) y alguien en su hogar es una persona calificada, hágalo.

Obtiene otra asignación en el formulario W4 del IRS. Pero he aquí una pequeña regla complicada: ¿Qué es una persona calificada? Un pariente, eso es lo que es.

A menos que pueda afirmar que alguien en su hogar es un pariente, no hay duda en reclamar un subsidio en la Línea E como Jefe de Hogar. Digamos que tu primo y tú comparten un apartamento. Tu primo está sin trabajo, por lo que pagas la mayoría de las cuentas. Si vivió contigo durante más de la mitad del año en estas circunstancias, sí, eres cabeza de familia.

Mentir sobre el futuro en el formulario W4

Algunas líneas de la Hoja de trabajo de asignaciones personales le piden que piense en su futuro. Por ejemplo, si tiene muchos gastos de cuidado infantil y planea reclamar un crédito fiscal por estos gastos, el W4 le pide que ingrese uno en la línea F. Bueno, por supuesto, siempre puede decir que sí, planeo reclamar el crédito fiscal para gastos de cuidado infantil, incluso si en el fondo, en el fondo, sabes que nunca sucederá. Otra forma de estafar al IRS. Pero realmente es una idea terrible, ya que conducirá a que el IRS lo demande.

También podría decir que cree que no ganará más de $65 000 este año, aunque sepa que es mentira. Esto le permitiría ingresar “2” (¡un doble!) en la línea G por cada hijo que afirma tener. Ahora bien, si también mientes sobre tus hijos, realmente podrías acumular algunas asignaciones aquí. Y por supuesto, déjame recordarte que este es un plan terrible ya que tendrás que devolverlo todo cuando presentes tus impuestos, a menos que quieras vivir fuera de la ley por el resto de tu vida. Ah, y si planeas cobrar la Seguridad Social, Medicare o cualquier servicio social público como ese en el futuro cuando seas mayor y necesites dinero, ¡olvídalo! No puedes engañar al IRS y luego darte la vuelta y pedir ayuda, porque eso te convertiría en un completo perdedor hipócrita.*

*Resulta que eso está mal: el Seguro Social y Medicare no se ven afectados por nada de lo que se describe en este artículo. Sus donaciones a ambos se basan en su salario base, antes de impuestos, exenciones, etc. En el caso de SS, lo que obtiene se basa en lo que ha aportado durante sus mejores 35 años. En el caso de Medicare, todos obtienen la misma cobertura después de calificar. Para la mayoría de las personas, las calificaciones son 65 años y califican para SS (40 créditos; obtienes 1 crédito por trimestre de pago a SS).

Hoja de trabajo sobre asignaciones personales del formulario W 4

Cuantas más asignaciones ingreses, menos dinero se deducirá de tus cheques de pago. Todos obtienen uno en la línea A, a menos que sean declarados dependientes. Para estudiantes universitarios y otros adultos jóvenes, consulte con su familia y vea si lo reclaman como dependiente. Podrían serlo, ya que esto les supone grandes ventajas fiscales.

Cuantos más hijos tenga, menos retenciones se realizarán en sus cheques de pago. Hay estafadores que escriben en el W4 (línea D) que tienen toneladas de hijos. Esto da como resultado que apenas se les retire dinero de sus cheques de pago. Esta es una mala idea por varias razones, incluido que es una mentira para el IRS y, por lo tanto, se considera un fraude fiscal. Pero además, cuando vaya a presentar su declaración de impuestos, le deberá al IRS una TONELADA de dinero. Por supuesto, si no declaras tus impuestos, ¡no tienes nada de qué preocuparte! (Nuevamente, no es una muy buena idea, por MUCHAS razones).

Reclamar exención de retención

Finalmente, en el formulario W4 real, en la línea 7, puede simplemente decir que no debería tener ninguna retención porque es muy pobre, y también lo fue el año pasado.

Por cierto, el aviso en la siguiente parte, en la Parte &, dice «Bajo pena de perjurio…»

Tienes que firmar con tu nombre, y se supone que esto verifica que todo lo que ingresas en el formulario W4 es la verdad. Si mentiste, es perjurio… no quieres meterte con eso, ¿verdad?

Para obtener una vista completa del formulario W4 del IRS, vaya al sitio web del IRS y podrá ver una copia en blanco, completa con las instrucciones W4.

Maximizar su sueldo: la importancia del formulario W-4

El formulario W-4 está disponible para los empleados en los Estados Unidos, el cual le permite administrar de manera segura el monto del impuesto federal retenido de sus honorarios. El uso correcto de esta aplicación afecta la cantidad del efecto final.

Cuando completa el Formulario W-4, le brinda a su empleador información que le permite calcular exactamente cuánto impuesto debe retenerse de su cheque de pago.

Completar el Formulario W-4 con precisión lo ayudará a evitar una situación en la que sea responsable de pagos de impuestos adicionales al presentar su declaración de impuestos anual. Gracias a esto podrás gestionar mejor tus finanzas y evitar sorpresas desagradables.

Al maximizar su sueldo neto al completar correctamente su formulario W-4, obtiene más control sobre sus finanzas diarias. Un pago neto más alto significa que tiene más fondos disponibles para usar inmediatamente en gastos, ahorros o inversiones cotidianos.

El formulario W-4 le permite ajustar de manera flexible sus retenciones de impuestos para reflejar cambios en la vida, como el matrimonio, el nacimiento de un hijo o cambios en los ingresos. Actualizar su formulario en respuesta a estos cambios lo ayudará a mantener el nivel correcto de retención de impuestos, lo que afectará su pago neto.

Con un formulario W-4 correctamente completado, se reduce el riesgo de recibir grandes reembolsos de impuestos. Si bien los rendimientos pueden parecer atractivos, en realidad significan que usted ha prestado dinero al gobierno sin intereses durante todo un año. Un mejor enfoque es ajustar tus retenciones para que conserves este dinero durante todo el año y lo utilices según tus necesidades.

Errores comunes que debe evitar en su formulario W-4 del IRS

Completar el formulario W-4 puede parecer complicado, pero evitar errores comunes es clave y completar el formulario ha sido aceptado. Estos son algunos de los errores más comunes que cometen las personas al completar el Formulario W-4:

1. No actualizar el formulario si ha habido cambios:

Error: No actualizar el Formulario W-4 después de cambios significativos en el estado de vida, como matrimonio, divorcio, nacimiento de un hijo, cambio de trabajo o cambio de ingresos.

Evite: Revise y actualice su formulario W-4 periódicamente para reflejar su situación financiera y de vida actual.

2. Número inadecuado de dependientes

Error: declarar el número incorrecto de dependientes genera una retención de impuestos excesiva o insuficiente.

Evite: determine con precisión la cantidad de dependientes, incluidos niños y otros dependientes, para calcular con precisión sus deducciones.

3. Sin retención adicional para múltiples fuentes de ingresos

Error: No declarar retención adicional cuando se tiene más de una fuente de ingresos.

Evite: Si tiene más de una fuente de ingresos, utilice la sección correspondiente del Formulario W-4 para declarar retenciones adicionales para evitar pagar impuestos de menos.

4. Sin tener en cuenta Ingresos y Créditos Adicionales

Error: Omisión de ingresos adicionales (por ejemplo, de inversiones) o créditos fiscales a los que tiene derecho.

Evite: Analice cuidadosamente sus ingresos e incluya cualquier ingreso adicional y posibles créditos y deducciones fiscales en su W-4.

5. Errores matemáticos y errores tipográficos

Error: cometer errores matemáticos o tipográficos al completar un formulario.

Evite: Verifique cuidadosamente todos los cálculos y datos ingresados en el formulario para asegurarse de que sean correctos.

6. Estado civil incorrecto

Error: Declaración incorrecta de estado civil (por ejemplo, seleccionar “Soltero” en lugar de “Casado”), lo que afecta el resultado final.

Evite: Elija el estado civil adecuado que mejor refleje su situación para garantizar el resultado correcto.

7. No obtener ayuda para situaciones fiscales complicadas

Error: intentar completar el Formulario W-4 por su cuenta si tiene una situación fiscal complicada sin consultar a un profesional.

Evite: Si su situación fiscal es complicada, consulte a un profesional de impuestos para asegurarse de que el Formulario W-4 se complete correctamente.

8. No hay revisión del W-4 después de cambios en la ley tributaria

Error: no revisar y actualizar el formulario W-4 después de cambios en la ley tributaria.

Evite: Manténgase al tanto de los cambios en las leyes tributarias y actualice su formulario W-4 para reflejar las nuevas regulaciones.

9. No presentar un nuevo formulario W-4 cuando cambia su estado de residencia

Error: No presentar un nuevo Formulario W-4 después de mudarse a un estado con leyes tributarias diferentes.

Evite: si se muda a otro estado, consulte las leyes fiscales locales y actualice su formulario W-4 si es necesario.

Formulario W-4 2024: cambios clave y lo que necesita saber

El formulario W-4 para 2024 incluye varios cambios importantes. Estos son los cambios clave en comparación con la versión anterior:

1. El formulario es más simplificado.

2. Deducciones y tasas fiscales actualizadas.

3. Se introducen nuevas pautas para la declaración de personas dependientes.

4. Se han actualizado las instrucciones para empleados con más de una fuente de ingresos.

5. Calculadora del IRS simplificada

6. Se han introducido opciones adicionales en el campo del estado civil.

7. Se han agregado pautas para los empleados empleados con contratos a corto plazo.

8. Nuevas Instrucciones para Pensionados